BG真人平台激光器产业链;激光器发展历程;激光器代表性企业分布;激光器竞争力评价;激光器市场规模预测

激光(英语:laser)是“透过受激辐射产生的光放大” 的缩写,指透过刺激原子导致电子跃迁释放辐射能量而产生的具有同调性的增强光子束。其特点包括发散度极小、亮度(功率)很高、单色性好、相干性好等。产生激光需要“激发来源”、“增益介质”、“共振结构”这三个要素。

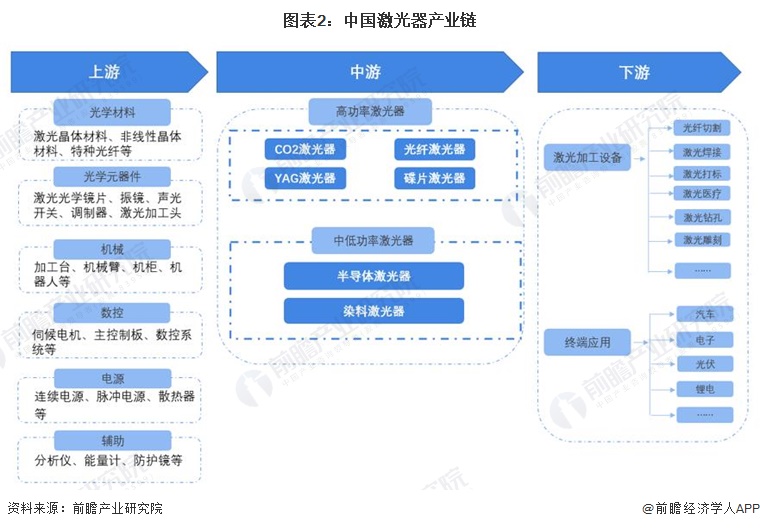

激光器产业链从上游的原材料供应,到中游的激光器制造,再到下游的激光加工和应用,形成了一个完整的产业链闭环,为多个行业和领域提供了重要的技术支持和产品服务。上游主要涉及激光器原材料的生产和供应,包括光学材料、光学器件、机械装置、数控软件、电源器件及辅助器件等。中游主要由各种激光器及其配套装置与设备构成,主要包括高功率及低功率激光器的制造,是产业链的核心部分。下游涉及激光加工和应用,包括激光切割、焊接、打标、雕刻、钻孔、照明、通信等,终端应用覆盖汽车、锂电、钢铁、石油、航空、医疗、光伏、军事、电子、通信等广泛领域。

中国激光器产业的发展历程经历了从基础研究到技术创新,再到产业化的过程。目前,激光产业正迎来高质量发展的“铂金时代”,技术创新和市场需求成为推动行业发展的双引擎。展望未来,中国激光产业将继续保持强劲的发展势头,为国内外市场提供更多高质量的激光产品和服务。

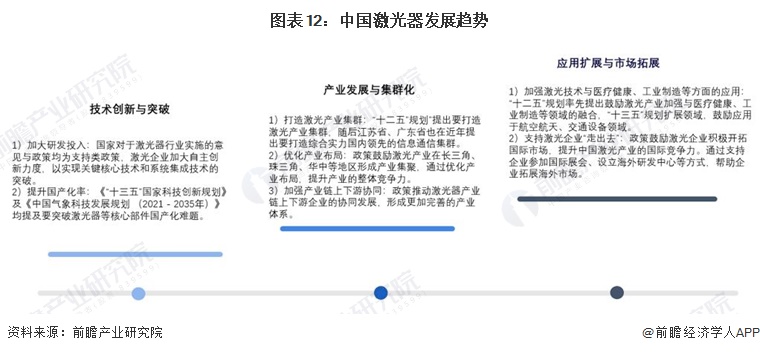

激光器是激光设备的核心部件,决定了激光输出的质量和功率。因此,激光器在激光行业中具有举足轻重的地位。自2006年起,中国政府高度重视激光器行业的发展,多部门出台了系列支持政策,明确了技术路线、进出口规范、安全运行标准以及国产化战略。激光技术被列为国家重点发展的前沿技术,并随着“十二五”至“十四五”规划的推进,逐步推动激光显示产业化、高性能激光器国产化以及智能制造装备的发展,为激光器产业链的完善与壮大奠定了坚实基础。

在《国家中长期科学和技术发展规划纲要》等政策的支持下,激光行业持续加大研发投入,加速技术创新和突破。随着全球制造业的转型升级和智能制造的快速发展,《“十四五”智能制造发展规划》等政策进一步推动激光技术在制造业中的应用。同时,激光技术在通信、医疗、军事等领域的需求也将持续增长,为激光行业的发展提供了广阔的市场空间。在发展国内市场的同时,政府鼓励企业开拓国际市场,支持激光器产品的出口。些政策为激光行业的发展提供了良好的环境,推动了技术创新、市场拓展和产业链协同等方面的发展。未来,在政策的持续推动下,激光行业将迎来更加广阔的发展前景。

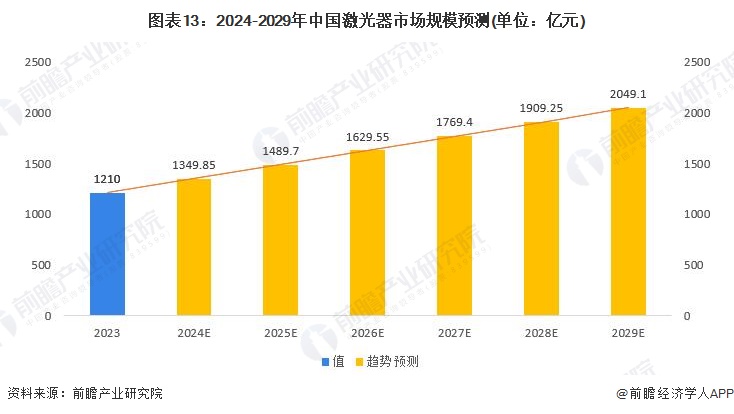

整体来看,中国激光器市场规模不断增加,由934.66亿元,增加至1210亿元,年均复合增速是13.78%,同比增长显著。基于近三年规模数据,未来激光产业规模总体呈增长趋势,发展势态强劲。

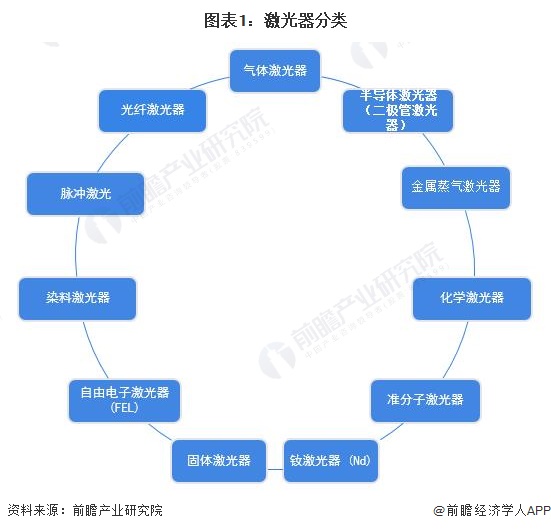

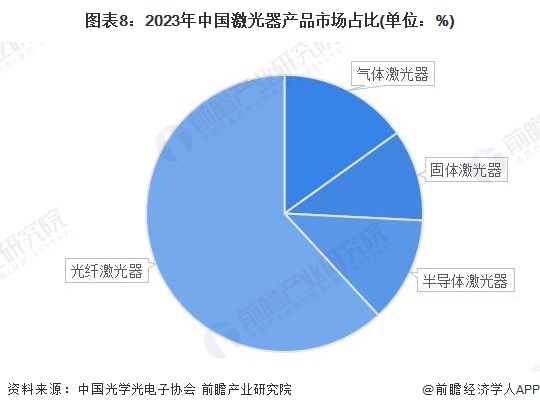

激光器市场根据增益介质的不同,可以分为光纤激光器、半导体激光器、固体激光器和气体激光器等多个细分产品。目前中国激光器市场主要以光纤激光器为主导,由于光纤激光器性能优异,适用性较强,近十年市场份额快速提升,占比达65.47%。半导体激光器、固体激光器、气体激光器占比相差较小,分别为13.05%、11.31%和4.89%。2023年较2022年数据相比,光纤激光器市场规模稳步增长,同比增长22.1%,其余三者份额均下降超20%,未来光纤激光器将逐步成为激光器市场主导类型。

激光器在多个领域都有广泛的应用,包括通信、医疗、工业加工、科研等。在通信领域,激光器是光纤通信系统的核心部件,随着5G通信的快速发展,对高速、高频率传输的需求日益增加,推动了激光器市场的发展。在医疗领域,激光器被用于眼科手术、皮肤美容、激光治疗等多个方面,其精确性和无创性受到广泛欢迎。在工业加工领域,激光器以其高效、精确的特点,在金属切割、塑料加工、打标等方面得到广泛应用。此外,在科研领域,激光器也是重要的实验工具。

就整体分布来看,工业及信息领域为激光器下游主要应用领域。2021年工业领域激光器市场占比最大,达62%;其次为信息领域激光器市场,占比达22%;商业领域占比7%,医学领域占比4%,科研领域占比5%。根据近年来各省市在“十四五”期间实施的政策分析,激光器的应用领域将不断细分,如用于航空航天、5G通信等方面,但整体分布预测还是以工业领域为主。

注:此数据为2021年数据,近年来各领域协同发展,占比数据相差较小,可以作为2024年占比状况。

中国激光器企业主要分布在长三角、珠三角和华中等地,特别以广东、江苏以及湖北为代表。其中,广东省的激光产业链企业分布最多,超过12000家,其次是江苏和浙江,分别有6931家和5216家。广东、江苏不仅在企业数量上位于前列,且代表性企业数量多,企业竞争力强,覆盖激光全产业链。例如,创鑫激光、杰普特、德龙激光等激光器龙头企业和大族激光海目星等激光设备龙头企业均在广东省。

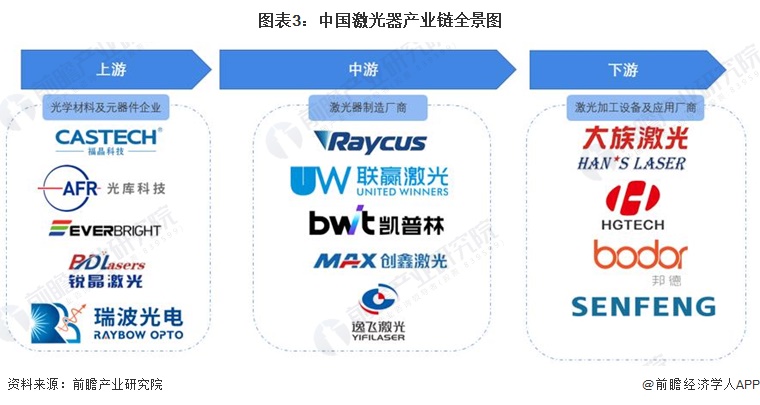

中国激光器产业的企业布局广泛,涵盖了产业链各个环节。在激光器生产领域,有代表性的企业包括锐科激光杰普特等;在激光设备生产领域,大族激光、海目星华工科技等公司则是产业内的领军企业,其产品广泛应用于工业制造、医疗、科研等领域。

从产品类型来看,锐科激光、杰普特等企业已具有高端产品的生产能力;而海目星、逸飞激光企业的产品类型主要集中在医疗应用领域;从销售布局来看,国内多数厂商在境内、境外均有布局,产品销售范围较广。

从企业业务的竞争力来看,目前锐科激光在激光器产业的市场份额较大,且从市场份额变化情况来看,锐科激光在国内市场已经反超 IPG,成为中国最大的光纤激光器厂商,其竞争力相对较强。

根据《中国气象科技发展规划 (2021 - 2035年)》发展目标,要求解决激光器等核心部件国产化难题,提高激光器国产水平,截至2023年,在光纤激光器市场,国产激光器在多个功率段的渗透率迅速增长,如1kW-3kW、3kW-6kW的光纤激光器国产化率已达到98%以上,10kW以上功率段光纤激光市场国产激光器渗透率以快速增长近70%。整体来看,国激光器产业的发展与政策指导方向相一致,预计未来中国激光器产业的发展将在技术及应用领域层面不断突破,超快激光器、高功率光纤激光器等新兴激光器的出现,将为材料加工、生物医学等领域带来革命性变革。同时,激光技术与人工智能、物联网等新兴技术的深度融合,也将推动激光器产业向更高层次发展。

2021至2023年的市场规模从934.66亿元增长到1210亿元,呈稳步增长趋势,预测到2024年将达到1349.62亿元,从增速上看,虽有所放缓,但总体整体呈正值,预计未来激光器产业市场规模还将持续扩大。同时,激光行业的发展离不开上下游产业的支持和配合。随着产业链上下游企业的不断壮大和协同发展,激光行业形成了更加完善的产业链体系,推动了整个行业的健康发展。例如,光纤激光器作为激光器市场的主要品类,其市场规模一直保持增长趋势,2023年中国光纤激光器市场规模为157.9亿元,预计2024年将超过180亿元。

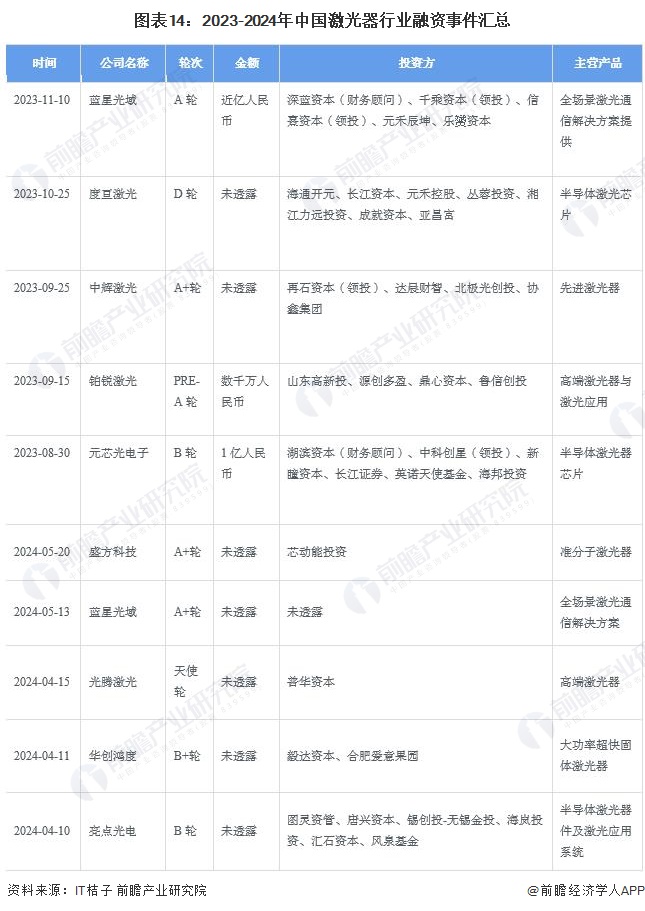

根据IT桔子数据整理,2023年至2024年1-5月中国激光器行业中小型企业融资事件达10件,且代表性企业最新投资活跃,表明市场对激光产业的关注度在提升,投资者对该领域的信心增强。这有助于吸引更多的资本进入,推动激光产业的进一步发展。综上所述,近两年中国激光产业投融资事件增多,代表性企业投资活动活跃,这反映出激光产业正迎来快速发展的黄金时期。未来,随着技术创新的加速、产业链的整合、应用领域的拓展以及政策支持的加强,中国激光产业有望实现更加广阔的发展前景。

更多本行业研究分析详见前瞻产业研究院《中国激光器行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究投资可行性研究产业规划园区规划产业招商产业图谱产业大数据智慧招商系统行业地位证明IPO咨询/募投可研专精特新小巨人申报等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

本报告前瞻性、适时性地对激光器行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来激光器行业发展轨迹及实践经验,对激光器行业未来的发展...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

【行业深度】洞察2024:中国光纤激光器行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

【行业深度】洞察2024:中国激光器产业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

预见2024:《2024年中国智能安防行业全景图谱》(附市场规模、竞争格局和发展前景等)

预见2024:《2024年中国数字经济行业全景图谱》(附市场规模、竞争格局和发展前景等)

预见2024:《2024年中国轻医美行业全景图谱》(附市场规模、竞争格局和发展前景等)

预见2024:《2024年中国IDC(互联网数据中心)行业全景图谱》(附市场规模、竞争格局和发展前景等)

BG真人

BG真人